40歳から始める老後2000万円問題の解決策:資産形成と資産運用

少し前に話題になっていた。老後2000万円問題。

いやいや、そんなお金ないよ・・・

と思ったアラフォーである自分がYoutubeでマネーリテラシーを学びながら、2000万円に向けてプランニングしてみました。

- 老後2000万円問題とは何かを知りたい人

- 老後2000万円問題に向けて何をしたら良いのか、具体的な例を知りたい人

老後2000万円問題とは

老後2000万円問題とは、金融庁が「もっと投資をしてほしい」ということを伝えるために、年金だけで今の生活を維持するためには、老後に合計2000万円ショートすることを算出したものです。

それって、本当にそうなの?

とりあえず、この情報の出どころを調べてみましょうか・・・。

元々はこちらの報告書からきているみたいです。

この中に2000万円不足する試算結果が詳細に記載しています。(上記10ページ参照…なのですが、グラフの解像度が低すぎて読むのに苦労しました)

高齢夫婦世帯の1ヶ月の収支試算

【収入】合計:209,198円

- 社会保障給付:191,880円

- その他収入:17,308円

【支出】合計:263,178円

- 食費:64,444円

- 住居費:13,656円

- 水道・光熱費:19,267円

- 保険・医療費:15,512円

- 交通・通信費:27,576円

- 教養・娯楽費:25,077円

- その他支出:98,186円

つまり、毎月263,178–209,198=53,980円赤字になる。

ため、60歳から90歳まであと30年生きたとすると、53,980円 × 12ヶ月/年 × 30年 = 19,432,800円(約2000万円)貯金などの金融資産で補わないといけない。

と、言う訳です。

うーーん、「その他支出」がよく分からん。

「その他支出」は洋服代とか家具代とかあるけど、それでもまとめすぎていて分からないね・・・。

ただ、「その他支出」以外の金額もいくつか違和感あるなぁ〜。

住居費は持ち家前提のように見えるし、保険・医療費って大きな病気をしたらもっとかかりそう。

もっというと、自分の視点では、以下の隠れた前提があるように見えます。

- あくまで「実績値」から試算しているため、今後のインフレなどの価値のブレが考慮されていない

- 自分が認知症になったり、老人ホームに入ったりするなど人生の変化リスクが含まれていない

- 無職世帯を前提としているので、老後に働くといったこれからのトレンドが反映されていない

一言で言うと、

あくまで参考値。自分たちに当てはめて試算してみないと、本当に2000万円必要なのか分からない。

ですね。

20年で2000万円確保する計画

結局、老後いくらかかるかは人それぞれですが、何となく上の試算を見ると、自分は2000万円が最低ラインっぽい感じがします。

ということで、40歳から60歳の間に2000万円分の金融資産を得るようにするにはどうしたら良いでしょうか。

自分のプランを一例として記載します。

自分が試算した結果のため、実際はどうなるかは分かりません。

プランの柱は下記の図になります。

家計改善や小遣い稼ぎ、節税対策を実施して余剰資金を生み出し、それを資産とします。

その資産を株式や債券に投資を行い、運用をすることにより増やす(資産に厚みを持たせる)ことにより、最終的に2,000万円の資産に到達することを目標とします。

以後はそれぞれのタスクについて詳細を記載します。

【資産形成】資産を生み出す

前述の図に記載した項目について、具体的な実施方法は以下の通りです。

①家計を改善する

まずは、貯めるためのお金を捻出する必要があります。

一番即効性のあるものは、家計の見える化と改善。

ここで役に立つのが、マネーフォワードMEという家計簿アプリです。

わざわざ家計簿を一つずつつける必要はなく、カードや銀行口座と連携すれば自動的に家計簿をつけてしまう優れもの。

以前よりマネーフォワードを使用していまして、マネーフォワードで記録された1年分の支出を以下に分類して集計しました。

といっても、ほとんどマネーフォワード上で分類しているから基本転記するだけです。

- 【固定費】家賃、生命保険、医療保険、水道代、ガス代、電気代、通信費、教育費

- 【変動費】食費、日用品、自動車、電車、その他(電子決済可能)、その他(電子決済不可能)

集計シートはこちらに置いています。

あるいはマネーフォワードの集計結果を見てみます。具体的に何がマネーフォワードで分かるのかについては以下に記事にしています。

マネーフォワードME(家計簿アプリ)を使い倒して家計改善する方法:初心者から上級者までおすすめの使い方

この結果を見ながら、支出を下げるために何ができるかを考えます。今回は以下の条件に絞ってやってみました。

- 現在の生活を変えないこと

- 労力をほとんどかけず、費用対効果のある改善施策のみ実施すること

いろいろ切り詰めようと思えばできますが、まずは緩い上記条件でどこまで改善されるのか。

その結果はそれぞれ記事にしていますので、ここではその一覧を書きます。

| 項目 | 改善施策 | 年額改善金額 |

|---|---|---|

| 光熱費 | 電気料金を東京ガスに移行 | ¥5,100- |

| 通信費 | MVNO解約、docomoギガホ+通話プランなしに変更 | ¥36,000- |

| 医療保険 | 保障が重複している医療保険解約 | ¥150,000- |

| 生命保険 | 家計保障保険の支給額を3/4に、保証期間を2年に短縮 | ¥37,000- |

| 変動費 | 支払いをdカードに一点集中 | ¥7,500- |

| 変動費 | dカード GOLD特典 | ¥14,600- |

| 変動費 | 日常の買い物についてポイント還元率を最大化 | ¥9,600- |

| 合計 | ¥259,800- |

1年で26万円近く改善されました!

しかも、手続きのほとんどはネットで完結したので、かかった時間は全部で3時間くらいです。費用対効果がやばすぎ。

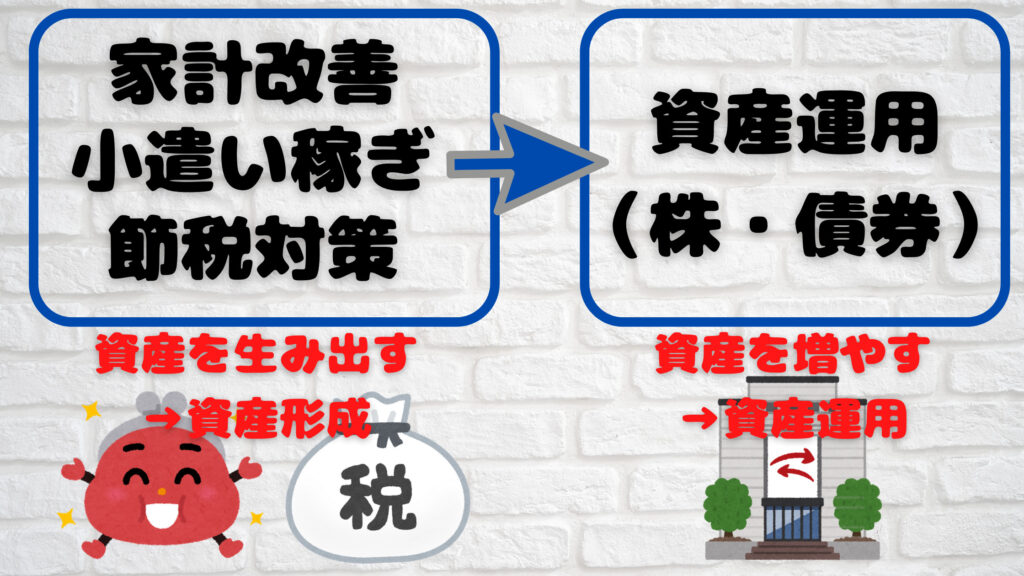

仮にこの金額を投資に当てた場合、毎月260,000円 / 12ヶ月 = 21,667円を積立投資(年利3%)して20年運用した場合を楽天証券の積立かんたんシミュレーションで計算してみると、

わーーーい♪。700万円以上の老後資金をゲット!

これはまず入り口。ここからが本番です!

上記の改善に加えて、さらに楽天経済圏・ドコモ経済圏の両方のいいとこ取りを行い、年間24万円相当のポイントをゲットできるようになりました。その詳細については下記記事にしております。

ライト楽天経済圏という考え方:ドコモ経済圏と併用して高ポイント獲得

楽天ポイントとdポイントの相性抜群!併用で年間24万円相当のポイント獲得できるポイ活術

②③小遣い稼ぎ、節税対策を行う

地味な方法ではありますが、世の中には知って行動するだけで小遣い稼ぎができる時代です。それらのパワーを利用して、さらなる収入を得ることができます。

- 知って行動するだけの小遣い稼ぎを行う

- サラリーマンでもできる税金対策を行う

- 情報発信を行い、信用貯金を貯める

①についてはこちらの記事に記載しています。

副業ではない小遣い稼ぎ5選:知って行動するだけで得をする現代の錬金術

②についてはこちらの記事に記載しています。

サラリーマンの税金対策:簡単にできる節税をやってみた

③については、ブログ執筆及びtwitter運用を実施していますが、まだまだ未熟者です。

それでも1年続けて分かったことがありますので記事にしています。

ブロガーの収入あるあるは本当だった:100記事達成して分かったこと

【資産運用】資産を投資して増やす

上にある通り、単に余剰資金を捻出して、それで終わりだともったいない。

余剰資金である以上は、お金に働いてもらわないと。

投資の目標設定

そこで、以下を目標とした投資の計画です。

- 老後2000万円問題に備えて、月5万円を自分年金として準備できる状態にする

- 経済や投資の勉強をしながら、日々の生活の足しに配当金を受け取る

うーーん、こう目標を書くと随分欲張りな目標だなぁ〜。

これを満たすために、投資手法としては下記を使用します。

【使用する投資手法】

- つみたて投資:つみたてNISA+確定拠出年金でコツコツ投資信託を1ヶ月25,000円買い続ける→ 60才になったら定額4%ルール(トリニティ・スタディ[※後述]に倣って)取り崩す

- 高配当株投資:国内は勉強として個別株、海外はETFを定期的に1ヶ月40,000円買い続ける→60才になったら配当金生活♪

どちらも、できる限り広範囲に投資をして、コツコツ定期的に買うことにより期間分散してリスクを抑える。ということです。

この結論に至った計算式はこちらになります。少し長いですがご容赦願います。

月5万円の老後生活費捻出のためには、年60万円必要になります。 割合として、① つみたて投資で年36万円、② 配当金株投資で年24万円得るものとします。

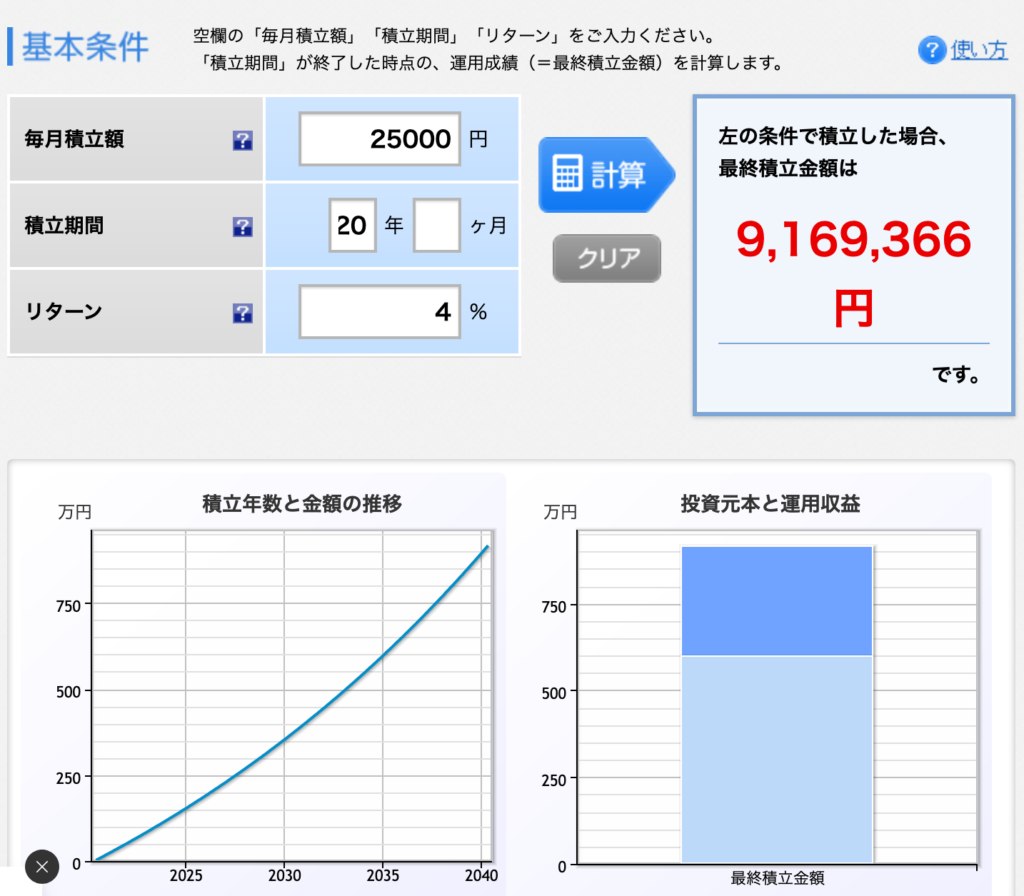

① つみたて投資で年36万円 →定額4%ルールなので、20年後に「36万円/0.04=900万円」必要 →楽天証券の積立かんたんシミュレーションでリターン4%で計算すると月25,000円の投資 (つみたてNISA非課税枠、年40万円の範囲内!)

② 配当金株投資で年24万円 →配当利回りが4%と仮定した場合、20年後に「24万円/0.04=600万円」必要 →600万円分の株式を買うためには「600万円/20年/12ヶ月」の計算で月40,000円の投資

個人的に、こういった試算を自分でするのが好きです。目に見えて理解できるようになりますし、新たな発見もありますね。

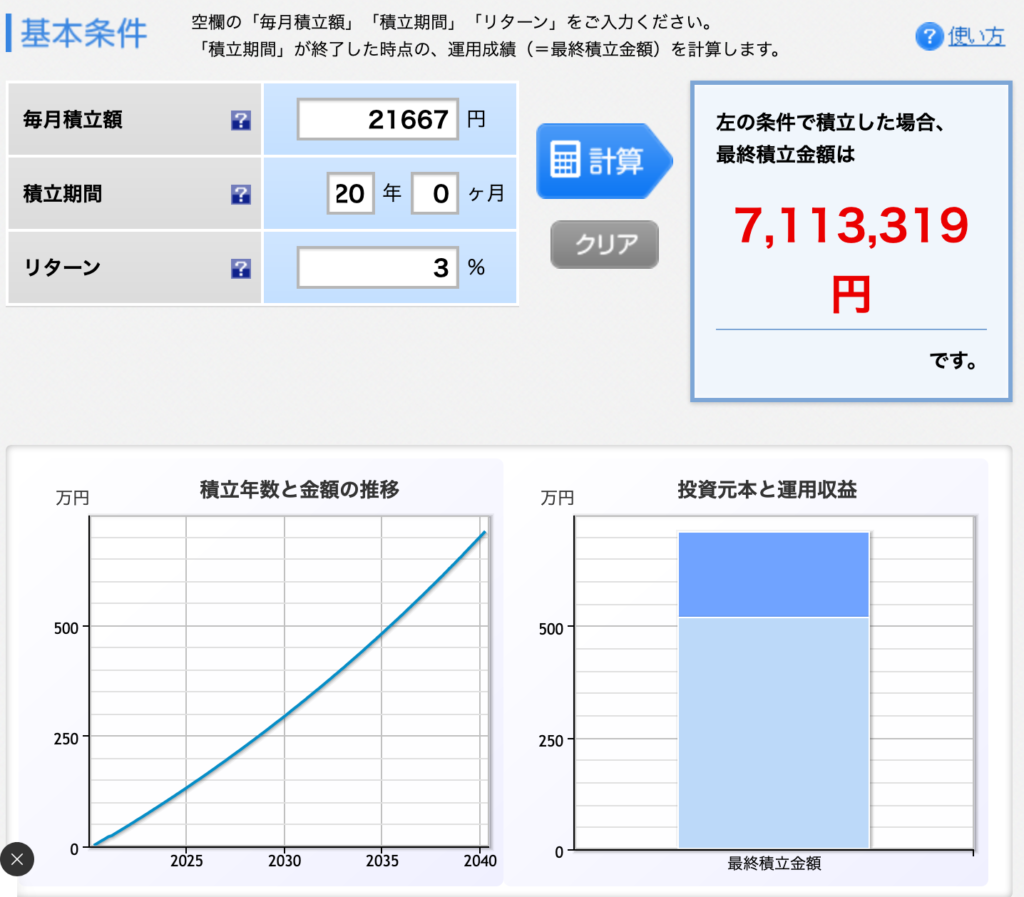

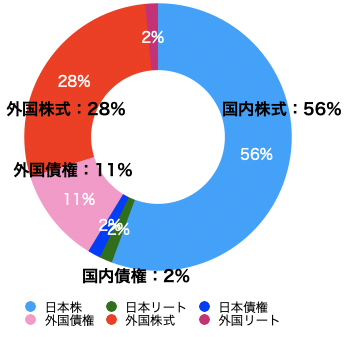

具体的に何を買うかについては、まずはアセットロケーション(資産配分)を決めます。40歳ということもあり、やや債権多めで以下の通りにしました。

この配分の決め方についてはこちらに詳しく書いてあります。

そして、このアセットアロケーションに従って、具体的に投資する銘柄を決めます。

自分としての基準は以下の通りです。

- 手数料・信託報酬が低いもの

- 資産価値として右肩上がりが見込まれるもの(将来は分からないので、少なくとも今までは右肩上がりの実績を持つもの)

- 平均利回りが4%〜5%が期待されるもの(債権は2%〜3%)

- 全体を見て、分散が効いているもの

素人+投資初心者が決めた銘柄は下記ですが、今後の状況次第で変わるかもしれません。

【つみたてNISAから投資する海外投資信託】

【高配当株目的の海外ETF】

・SPDRポートフォリオS&P 500高配当株式ETF(SPYD)

【高配当株目的の国内個別株】

SBIネオモバイル証券で気になる株を都度購入(最大1ヶ月15,000円まで)

これらの銘柄を推奨しているわけではないので注意してください。

2000万円貯めた後の取り崩し計画

投資手法をもう一度おさらいします。

【使用する投資手法】

- つみたて投資:つみたてNISA+確定拠出年金でコツコツ投資信託を1ヶ月25,000円買い続ける→ 60才になったら定額4%ルール(トリニティ・スタディ[※後述]に倣って)取り崩す

- 高配当株投資:国内は勉強として個別株、海外はETFを定期的に1ヶ月40,000円買い続ける→60才になったら配当金生活♪

このつみたて投資で20年後には約900万円になります。

これを定率4%で切り崩す「トリニティ・スタディ」に従って毎月5万円を使います。つまり、1年で合計5万円 × 12ヶ月=60万円なくなるわけです。

しかし、その間も毎年4%の運用益があります。ざっくりですが、以下で計算されます。

- 切り崩した後の金額 900万円 – 60万円 = 840万円

- 切り崩した年の運用益 840万円 * 0.04 = 34万円

実際には 60万円 – 34万円 = 26万円しか資産が目減りしません。これで資産の減少を抑止することによって、長期間資産を生かし続けることができます。

ただし、これは運用益が年利4%あること前提なので、実際にどうなるか分かりません。

実際にやってみた(2021年6月現在)

この投資手法を実施し始めたのは2020年3月。そうです、コロナショックが到来したタイミングです。一時期はどんどん資産を減らしていましたが、現在の状況は以下の通りです。

それなりに運用益が出ている模様

各銘柄の評価損益について、コロナショックからの回復によりそれなりに運用益が出ています。

株式が絶好調な分、債券はいまいちですね。

| 銘柄 | カテゴリ | 取得額 | 評価額 | 評価損益 |

|---|---|---|---|---|

| SBIバンガードIDX | 海外株式 | ¥177,511 | ¥222,431 | ¥44,920(25.31%) |

| eMAXISSlimバランス | 8資産均等 | ¥177,008 | ¥206,465 | ¥29,457(16.64%) |

| AGG | 海外債権 | ¥141,633 | ¥139,015 | −¥2,618(-1.85%) |

| SPYD | 海外株式 | ¥122,606 | ¥196,336 | ¥73,730(60.14%) |

| 国内個別株 | 国内株式 | ¥708,885 | ¥899,564 | ¥190,679(27.63%) |

| 合計 | ¥1,327,643 | ¥1,663,811 | ¥336,168(20.20%) |

高配当株は別に売るつもりはないので、評価額は気にしなくてもいいのですが、現在の経済状況を把握する意味でもチェックはしています。

アセットアロケーションは壊れまくり

しかし、実は毎月決まった金額投資しておらず、今まで貯まっていた貯金を使ってバーゲンセールに乗っかって多少買い足ししてしまいました。

その結果、アセットアロケーションはこんな感じ・・・

これには理由があって、ストレス解消にちょくちょく国内個別株を購入していたことと、運用中に子供のジュニアNISA口座を開設して、そちらに資産を一時的に集中しています。

ジュニアNISA口座で資産購入できるのは2023年末までのため、あと3年しかありません。

3年はインデックスファンドを除いて一旦ストップして、ジュニアNISAに資産を振ることにしました。

ジュニアNISA口座開設の流れと、実際に投資している商品については以下に記事にしています。

2020年ジュニアNISA改正で資金拘束デメリット解消!:SBI証券で子供にむけた投資戦略

今後はどうするか?

今後はアセットアロケーションを元々の計画に戻しながら購入していく形になります。基本的には売却による調整はしません。

それでも、またバーゲンセールが来たら買いまくるんじゃないの??

・・・・・・(汗)

この辺りの葛藤(!?)の様子や配当金の話、その他お金に関する資産や情報などもこのブログに書くことにします。

【愛用しています!】家計簿アプリ「マネーフォワードME」は運用損益などの投資情報もわかります。特に確定拠出年金は多くのサラリーマンが必須で入っていますが運用上を知る機会が少ないですが、ついでに連携すると手に取るように経済も自分の年金もわかります。

国内株購入で愛用しているのがSBIネオモバイル証券です。

取引総額が1ヶ月50万円以下であれば月額220円で取引し放題(毎月Tポイント200PTゲット⇨これも株購入に使える)ので重宝しています。

米国ETF/NISA口座はSBI証券を利用しています。米国株の定期自動買い付けができるので、まとめて放ったらかし積立投資ができます。