マネーフォワードME(家計簿アプリ)を使い倒して家計改善する方法:初心者から上級者までおすすめの使い方

この記事はマネーフォワードMEの特徴・メリット、マネーフォワードMEを使って具体的に家計改善を実施する方法を説明した記事です。

私マックスのマネーフォワードME利用歴は7年(無料版2年、有料版5年)あり、金融機関・クレジットカードなど合計27連携実施して家計改善に取り組んでいます。

初心者から上級者まで読者層を幅広く想定して書きました。

このページを見れば、マネーフォワードの全てが分かります!

【初級編の対象読者】

- 家計簿アプリに興味を持っている方

- まだマネーフォワードME を使用していない方

→ 初級編で、家計簿アプリ及びマネーフォワードMEそのものの説明を記載しています。

【中級編の対象読者】

- マネーフォワードME を既に使用している方

- どれを連携対象にするか迷っている方

→ 中級編で、オススメの連携先と連携することによって何が分かるかを記載しています。

【上級編の対象読者】

- マネーフォワードME を数ヶ月以上利用している方

- マネーフォワードME プレミアムサービス利用を検討中の方、もしくは利用している方

→ 上級編1で、1年を目安とした長期利用で分かること、改善できることを記載しています。

→ 上級編2でマネーフォワードME プレミアムサービス(有料版)を利用することによって、分かること、改善できることを記載しています。

項目数が多いため、目次で読みたいものを選択して、戻る操作で目次に戻って別の項目・・・という読み方がオススメです。

本記事はマネーフォワードMEの機能を中心に説明しています。

一部の項目を除き、マネーフォワードMEの操作方法(特に連携方法)についての説明には言及していません。操作方法についてはマネーフォワードMEサポートサイトを参照ください。

初級編:マネーフォワードMEの紹介

マネーフォワードMEは銀行口座やクレジットカード明細を自動連携(自動入力)を行いながら、レシートや手入力を駆使して家計簿を作り上げる家計簿アプリです。

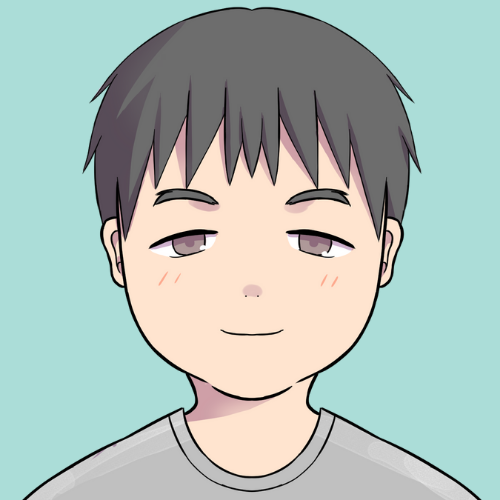

そもそも家計簿とは何でしょうか。

家計簿の役割と家計改善について

家計簿自身は昔から存在していますが、家計簿アプリであっても、基本的には紙の家計簿と考え方は同じです。

家計簿とは、家庭の収入と支出を記録して、収支(収入ー支出)を算出し、家計の分析(振り返り)と改善を定期的に実施することを目的とする帳簿です。

会計の世界における「キャッシュ・フロー計算書」に近い考え方です。

具体的な振り返り観点例は下記になります。

- 支出が収入の範囲か?(収支が赤字になっていないか?)

- 無駄な支出はないか?

- 収支が黒字であれば、いくら貯蓄が可能か?、このままの貯蓄額で将来・老後の備えはできるか?

そもそも家計改善は「老後に備えて2,000万円貯める」など、最初に目的(ゴール)を設けるのが基本です。

しかし、実態把握をしてから目標設定することもありえるため、今回は実態把握と改善にフォーカスを当てています。

振り返りで収支に問題が発生した場合には、改善を検討・実施します。

しかし、「収入ー支出=収支」の計算式から考えて、改善する手段は以下の2つしかありません。

- 収入を増やす(昇給する、残業する、副業する、ポイ活するなど)

- 支出を減らす(無駄な固定費を解約・変更する、より安い日用品を購入する、買いたいものをあきらめるなど)

一般的には収入を増やすより支出を減らす方が容易で即効性があります。

そのため、家計改善のメインは支出の現状を見ながら、どこを改善すべきかを探すことになります。

家計簿アプリを利用するメリット

ここまでの家計簿の説明を読む限り、こう考えると思います。

なんだか家計簿と家計改善って面倒だね。

この面倒臭さが今はテクノロジーの進化で解消されているんです!!(テクノロジー感謝!)

それが家計簿アプリです。

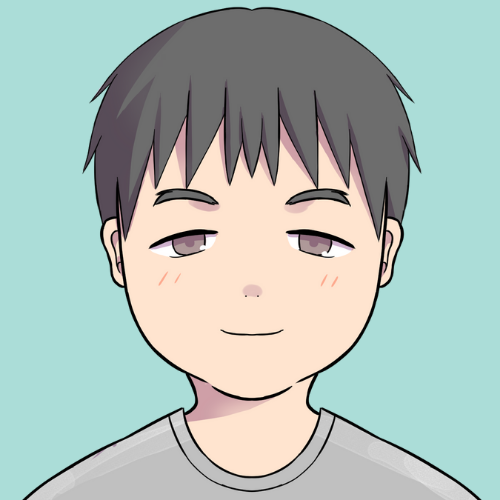

家計簿アプリは紙の家計簿ではなく、アプリ上から手入力・レシート撮影することで入力する手間を省力化しながら、自動で合計の収支を計算できる便利グッズみたいなものです。

加えて、最近の家計簿アプリは、銀行口座やクレジットカードと連携(自動入力)して、自動で家計簿ができてしまうことが最大の魅力です。

家計簿アプリのメリットを最大限享受する上でのポイントは下記になります。

- 家計への収入・支出の大部分を家計簿アプリに連携させる → 抜けもれない家計の把握

- 使用する銀行口座、クレジット、ポイントカードを最小限にする → 連携設定の手間を最小化

- 支払いをカード・電子決済に集中させ、現金を使わない → 家計簿アプリへの自動入力を最大化

家計簿アプリの真価を発揮するのは、収入・支出の大部分を連携機能で自動入力してからです。

中途半端な連携では家計の把握が不十分になり、結果的に中途半端な改善しかできません。

最初は自分の口座をネットから参照できるように金融機関に申請書を提出したり、クレジットカードのID/パスワード情報を忘れていたら再取得したりと面倒なことが多いです。

しかし、一度やってしまうとその後は自動化されるため、家計簿作成の難易度が一気に下がります。

家計簿アプリは多数存在しますが、今回はその中でも利用者が非常に多い「マネーフォワードME」を紹介します。

マネーフォワードMEのメリット

マネーフォワードME(ME:Money Experience[お金の体験]の略)はマネーフォワード社が提供している家計簿アプリ・Webサービスです。

上記の「家計簿アプリを利用するメリット」に当てはめた場合、マネーフォワードMEの特徴としては以下が挙げられます。

- 多数の連携先をカバー(銀行、カード、電子マネー、通販、ポイント、証券口座、年金、仮想通貨・FX・コモディティ)

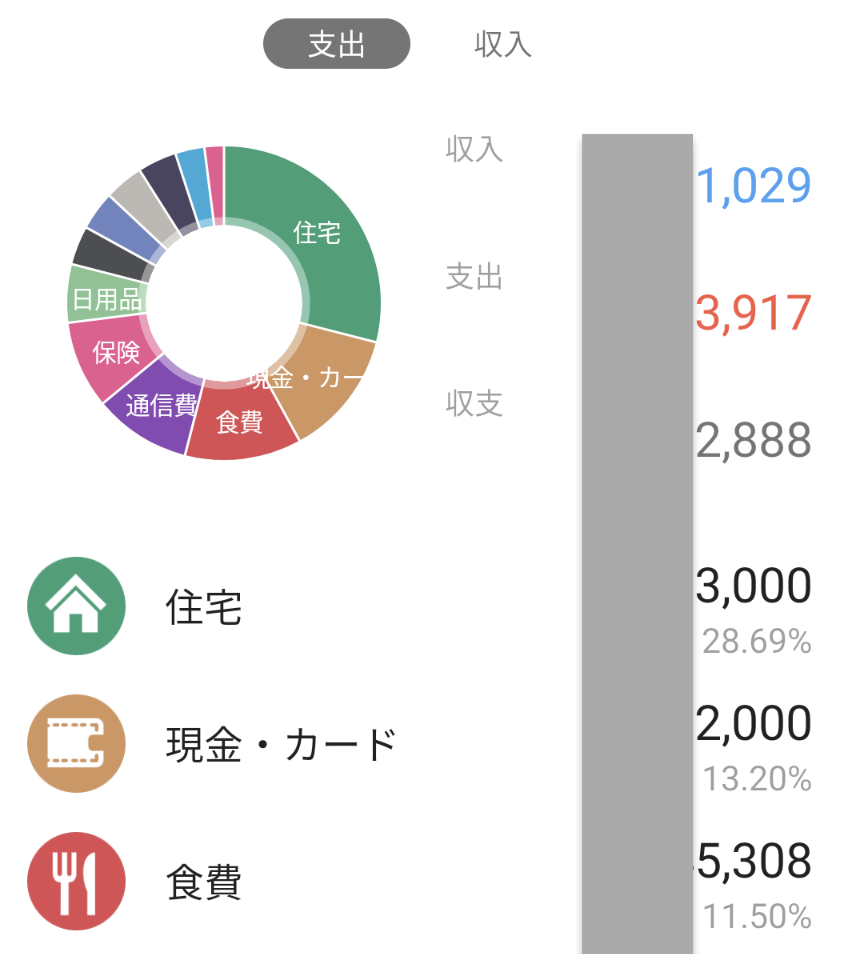

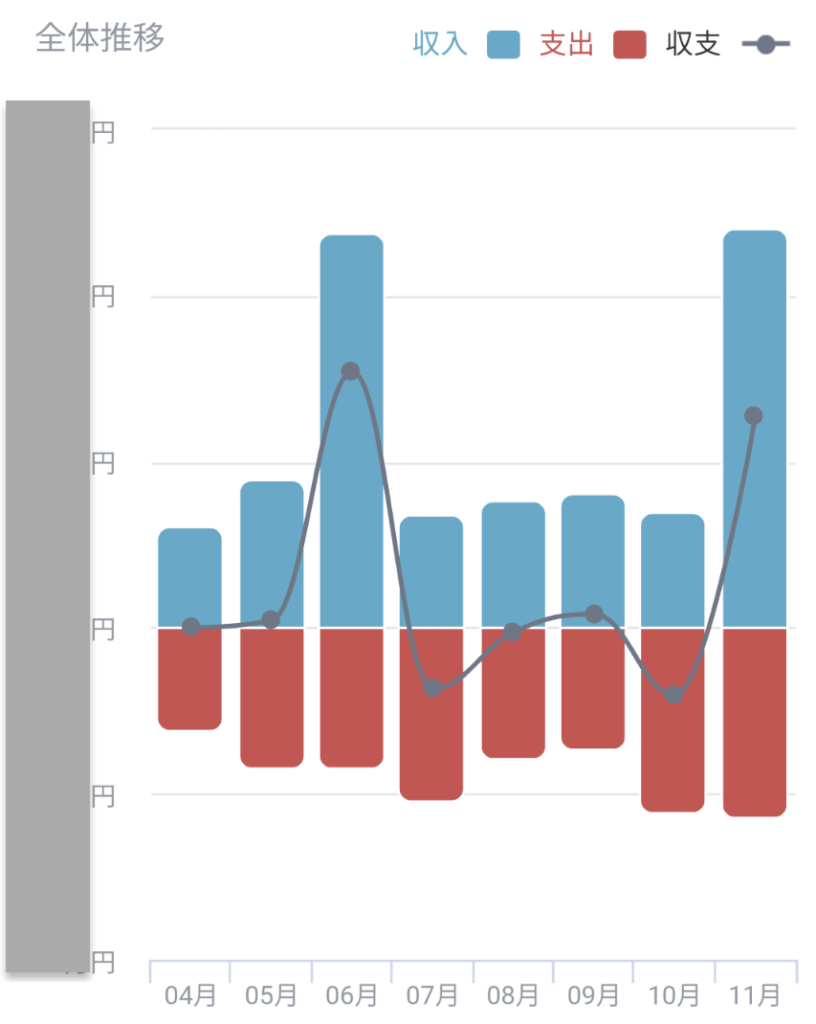

- 月間収支、年間収支が推移も含めて可視化・グラフ化できて見やすい

視覚化することによって、家計の状況が手に取るようにわかります。

初めの連携設定と個別の収入・支出のカテゴリー分け学習をある程度実施すれば、以降自動で作成されるところが魅力です。

うん。マックス家の家計はボーナス月がないと余裕がない家計であることは分かった。

マネーフォワードMEのデメリット

ただし、マネーフォワードMEは有料版になって効果を発揮するところが多数あり、逆にそれがマネーフォワードMEのデメリットになっています。

「家計管理で支出を抑えようとしているのに、何故課金しなければならないの?」という声は結構聞くね。

事実、無料で使える家計簿アプリは多数あり、そちらを利用している方も多いです。

一方で、使ってみて「有料版でよかった」と思うことも多数あります。

有料版であるプレミアム料金は月額500円になります。

機能差の全体はマネーフォワードの公式サイトに記載されていますが、自分が特に大きいと思っているのは以下になります。

| 項目 | 無料版 | 有料版 | 無料版への影響 |

|---|---|---|---|

| 利用料 | 月額 0円 | 月額 500円 | |

| 連携数 | 最大4件 | 無制限 | ・支出の把握漏れが発生しやすい |

| データ 保持期間 | 1年 | 無制限 | ・長期の家計分析ができない ・古いデータは消える ・前年度との比較ができない |

| 自動入力頻度 | 1日1回 | 好きな時に可能 | ・家計簿反映を翌日まで待つ必要あり |

| 資産状況 可視化 | なし | あり | ・資産分析しにくい |

| ポイント 有効期限通知 | なし | あり | ・ポイント消失をアプリから防げない |

無料版ではかなり機能が制限されますが、初めのうちは無料版で利用して、使い勝手や上記機能差を確認した上で、必要に応じて有料版に移行するのがおすすめです。

自分の場合は、無料版で完結できるように連携数を10件(当時)に絞り込むことを試みたのですが、データ保持期間が1年になってしまうことが決定打になって有料版に移行しました。

現在は無料版の連携数が4つのみになってしまったため、実質試用版(実際に家計簿として使うことはできない)ですね。。。

中級編:オススメの連携先と連携して分かること

マネーフォワードの連携先は非常に多岐に渡ります。

しかも、連携先に応じて普段なら見ることが面倒だった各種データがマネーフォワードMEのアプリやWeb上で一括で参照することができます。

ここでは自分オススメの連携先と具体的に連携して分かることを書きました。

銀行口座やクレジットカードは基本ということでここでは割愛しますw

ポイントカード:通常、期間限定、ポイント運用に分けてポイント数が分かる

ポイントカードへの配慮がマネーフォワードMEは素晴らしい。

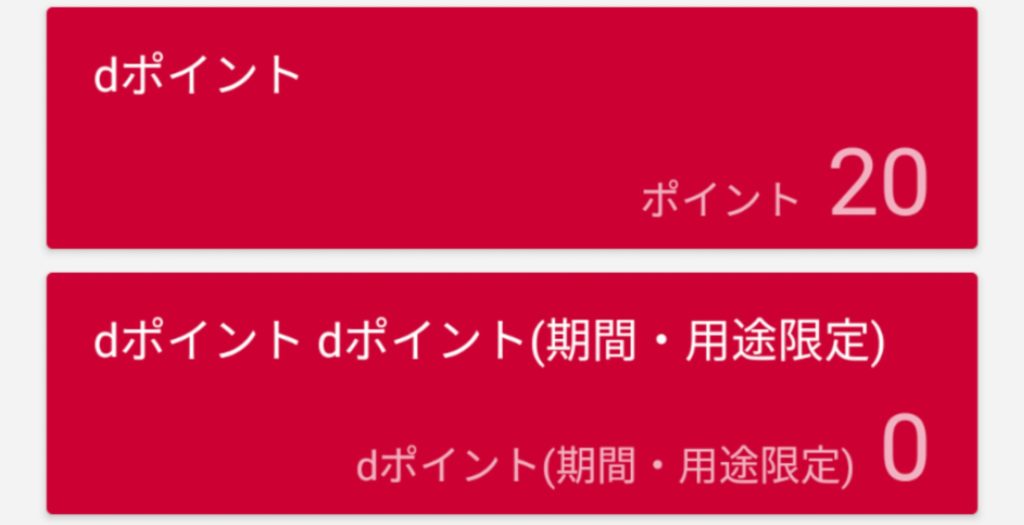

有効期限を表示する機能は有料版ですが、無料版でも下記のようにポイントの種類に応じて分けて集計してくれます。

特に期間限定ポイントについては消失リスクがあるため、溜まっている場合には積極的に消費することへのきっかけになります。

上記は楽天市場ですが、他のポイントサービスでも同じです。

例えば、dポイントも下記のように通常と期間・用途限定に分けて表示されます。

さらに、住信SBIネット銀行の場合には口座別に表示することもできます。

証券口座:株式・投資信託など一括で管理できる

証券会社によりますが、同じ証券会社にも関わらず、証券口座が分かれていて全体の資産が一目で把握できない場合が多々あります。

例えばSBI証券では国内株式・投資信託と外国株式で資産状況を確認する画面は別々のため、それぞれのWeb画面から確認する必要があります。

それがマネーフォワードMEでは証券会社単位で一括で確認・管理することが可能です。もちろん評価損益も合わせて表示されます。

ただし、同じ株式資産でも個別株・ETFといった区別や日本・米国・全世界などの区別といった、知りたいアセットアロケーションのパターンに応じて柔軟に集計することは難しいです・・・

月額980円の資産形成アドバンスコースでも頑張ればある程度できますが、結構設定が面倒なので、スタンダードで問題ないと思います。

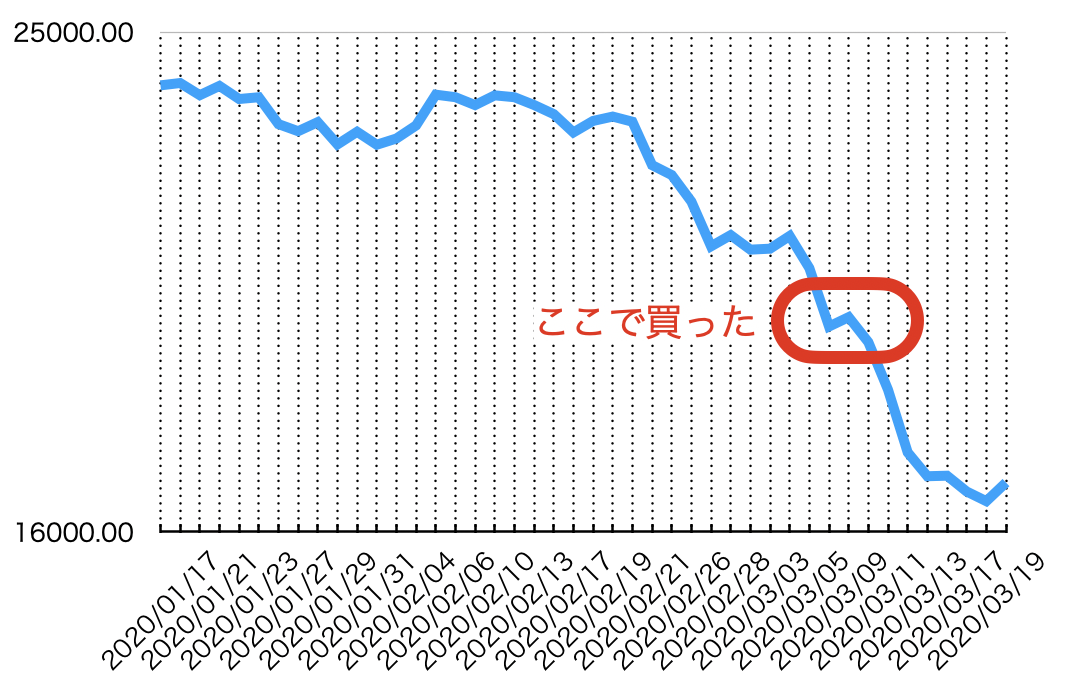

確定拠出年金:年金運用状況が逐次分かる、ついでに経済もわかる

無料版でも最大連携数10件に余裕があるのであれば、確定拠出年金と連携すると面白いです。

確定拠出年金は老後資金として毎月給与の一定額を資産運用に割り当てる仕組みです。強制加入されているサラリーマンの方が多いかと思います。

毎月の給与明細に書いてあるため月単位で変動しているように見えますが、実際は日々変動しています。

下記のように確定拠出年金の評価額の日次推移を見ることができ、経済状況と自分の資産が直結していることを実感します。

上記は2020年9月から11月までの推移ですが、日本株インデックスの割合が多いので、株高で評価益が跳ね上がってるね。

逆にこの状況を知ってしまうと、変に確定拠出年金の拠出配分を変えたくことがあります。

確定拠出年金は長期投資前提なので、コロコロ拠出配分を変えると訳がわからなくなるので知らない方がいいという考え方もあります。

また、当然ですが定期預金100%運用しているのであれば日々の変動はありません。(グラフは階段状になって、毎月積立られてことが分かるくらいです)

個別で下記にも記事にしております。コロナ禍第一波のグラフがあります。

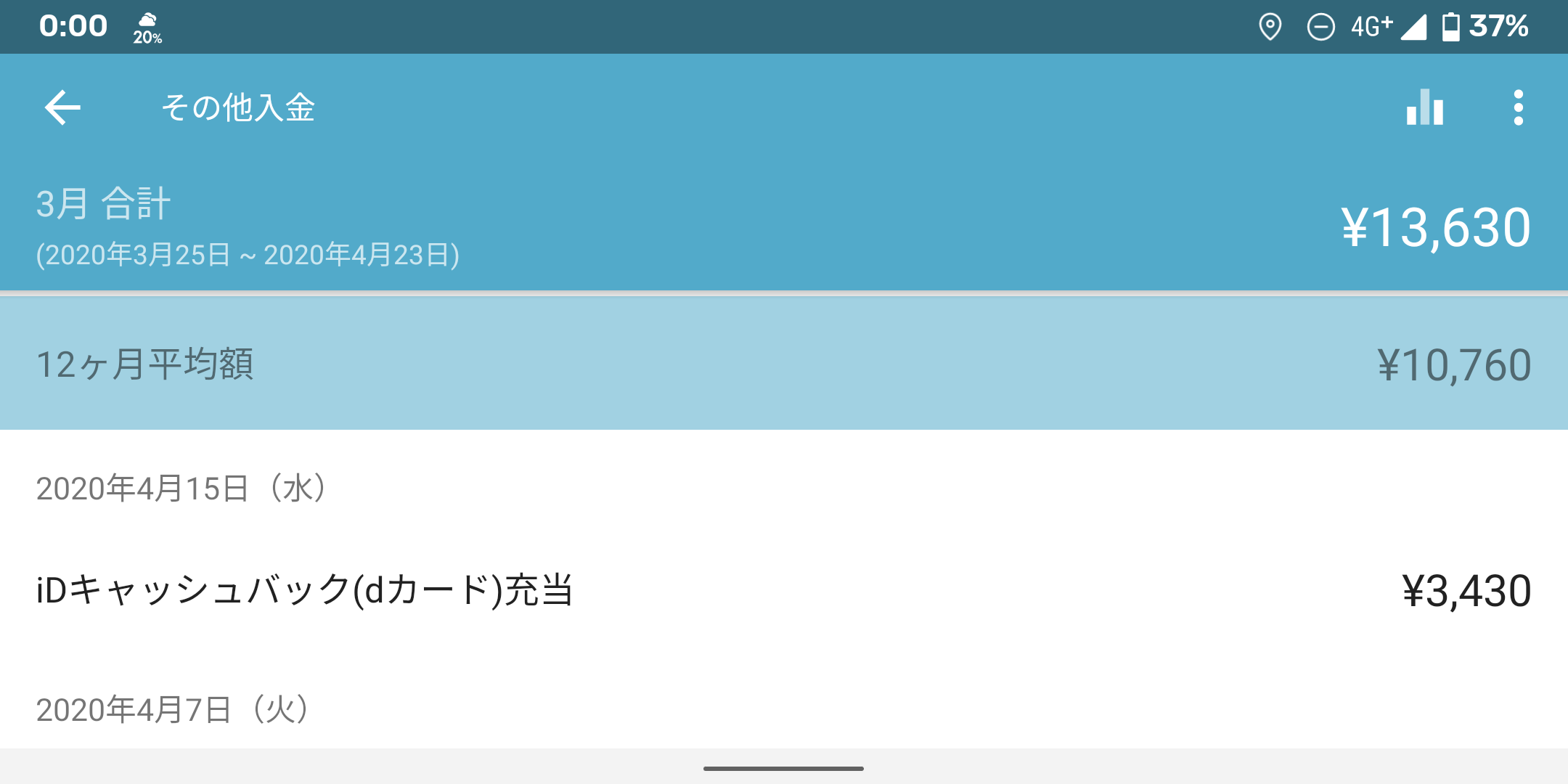

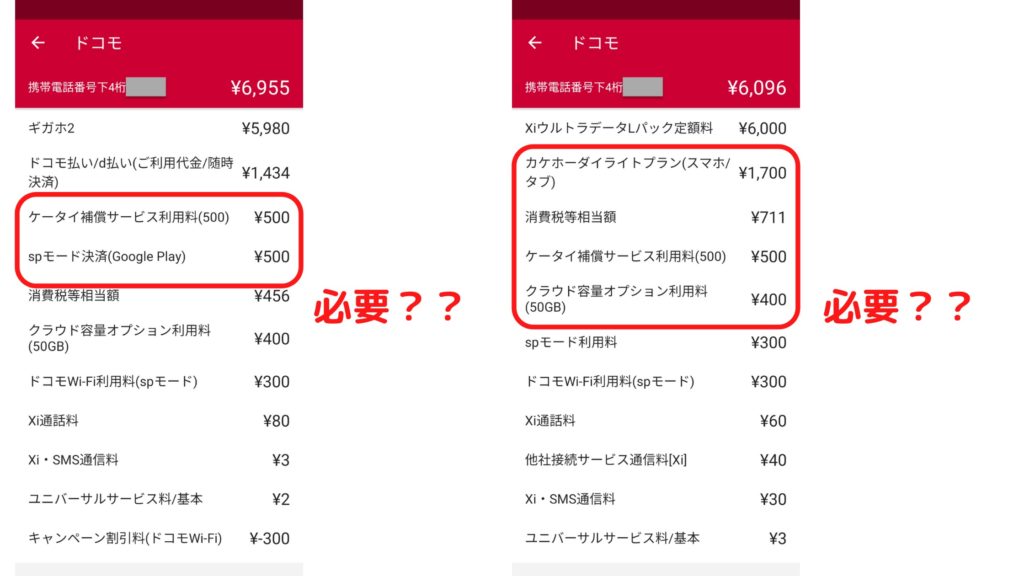

携帯会社:不要なプランが分かる

あえて連携枠を1つ使う必要があるか微妙ですが、携帯会社のアカウントと連携すると料金の詳細が分かります。

明細が一列に並んで見やすいところが特徴です。

一つ一つの項目を確認して本当に必要なのかを判断し、不要なものはオンラインで解約しましょう。

上記のキャプチャーでも突っ込みどころいくつもあるね。

- 使い古したスマホに補償サービス必要?

- Google Playの決済(サブスクリプション)は必要?

- 大して電話していないのにカケホーダイプラン必要?

- 使ってないのにクラウド容量オプション利用料必要?

- そもそも大手キャリアのプランは必要?

最後のちゃぶ台返し的突っ込みは痛い・・・

ETCマイレージ:獲得ポイントと還元額残高がまとめて分かる

車をお持ちの方はETCカードも合わせて持っている人が多いと思います。

ETCマイレージと連携するとポイントだけでなく、還元額の残高が分かります。

ETCマイレージでポイント交換を行うと、還元額残高にポイントが反映されて、その後のETC利用料に対して残高分だけ還元されます。

マネーフォワードMEの画面では、あとどれだけ利用料が還元できるのかも分かります。この還元額残高も収入(資産)として計上されます。

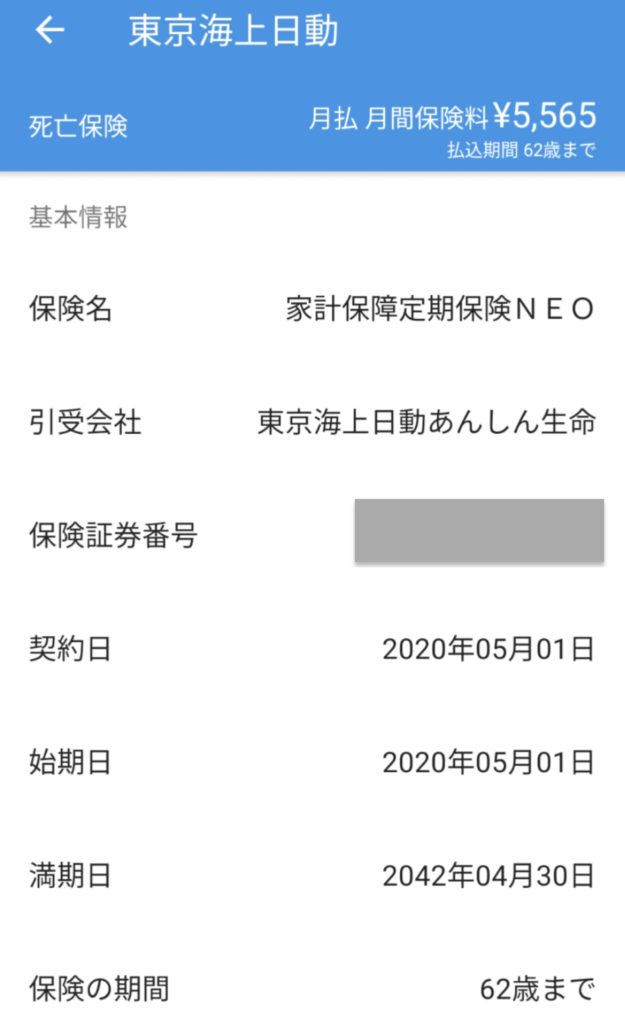

保険:保険内容が分かる(ただし連携先が少ない)

保険証券や保険会社のサイトを見なくてもマネーフォワードで契約内容が分かります。「あれっ?、自分ってどんな保険に入っていたっけ?」と思った時に即座に参照することができます。

ただし、2021年1月現在、連携できる保険会社は「住友生命」「第一生命」「東京海上日動」「日本生命」「明治安田生命」の一部保険のみになっています。

さらに拡大されることを期待しております。

上級編1:長期利用で分かること

ここではマネーフォワードを1年以上利用して分かることを挙げています。

無料版では1年以上の記録を残しておくことができませんが、逆に言えば1年分は記録できるため、十分分析・改善ができます。

貯蓄率が分かる

あなたの家計の貯蓄率は何%でしょう?

突然ですが、上記の質問に即答できますでしょうか?

バビロンの大富豪の教えでも、第一原則として「収入の10%を貯蓄せよ」という言葉がある通り、蓄財レースにおける最重要指標として挙げられる貯蓄率ですが、マネーフォワードMEでは即答できます。

しかし、ちょっと注意が必要です。

家計簿を見て、収支から収入を割れば算出できますが、ボーナスや年額保険費支払いなど毎月発生しない収入・支出も存在するため1ヶ月単位の集計では正確な貯蓄率が出ません。

従って1年以上マネーフォワードMEを使用した上で、家計簿から「年」をタップすることによって年額の収支が分かります。

そこから収支÷収入を計算すればより正確な貯蓄率が分かります。

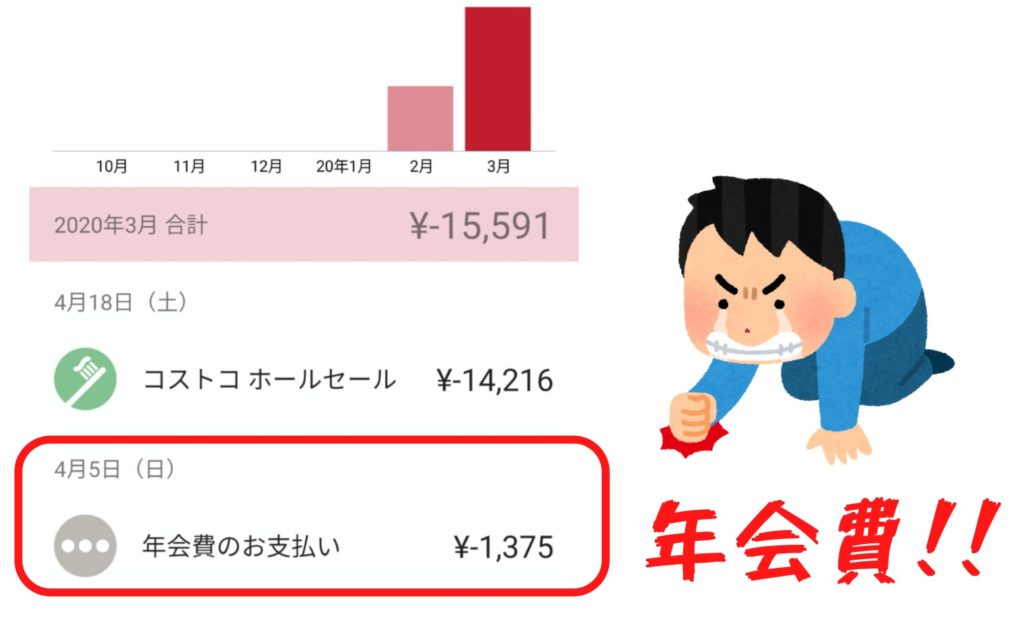

隠れた従量課金が分かる

マネーフォワードMEを長期で利用して振り返ってみると、隠れた従量課金が炙り出されてきて、見直し・解約することにより無駄な支出が削減できます。

特に年額契約しているものが要注意です。年額契約割引があってお得感があることをアピールしつつ解約忘れを狙ったサービスも多々ありますがマネーフォワードMEでその狙いを潰しましょう!

自分は年会費無料と思っていたクレジットカードに年会費が発生したことがわかり、解約するに至った過去があります。

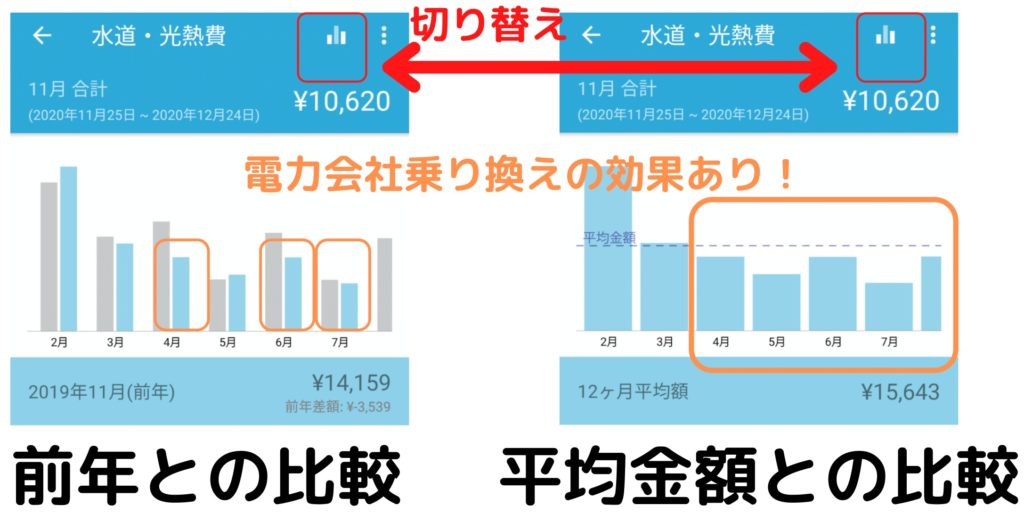

家計改善の効果が分かる

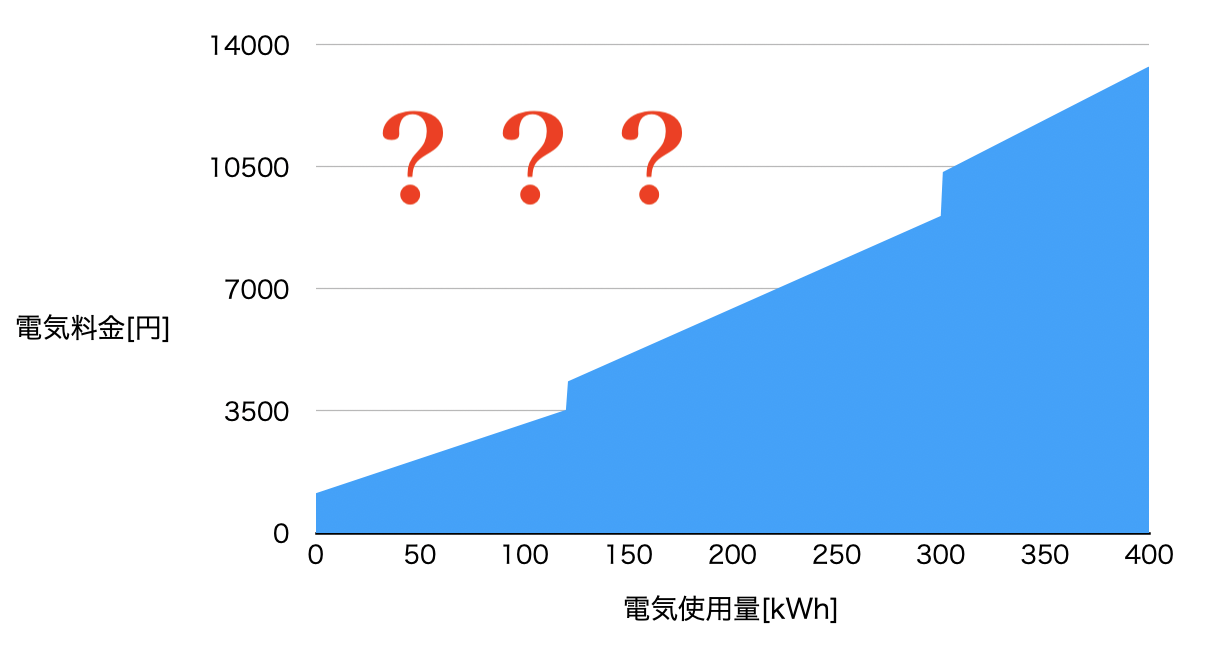

家計簿の振り返りを実施して、「家賃、保険、通信費」のように毎月の支出額が固定で改善効果が即座に算出できるものは分かりやすいです。

しかし、「光熱費、通信費、食費」のように毎月の支出が一定ではなく変動するものは一定期間のデータを収集しないとどれくらいの効果があったのかが分かりにくいです。

マネーフォワードMEでは「光熱費、通信費、食費」といった分類で毎月の支出額と年間平均額、(有料版の場合のみ)前年との比較が表示されるため、家計改善効果を視覚的に把握できます。

家計改善の一環として電力会社の乗り換えを実施しました。上記は水道代・ガス代も含まれてしまっていますが、光熱費というカテゴリーでは明らかに改善が確認できました。

カード・口座の断捨離ができる

使用していないクレジットカードや銀行口座があったりしますでしょうか。

解約すれば断捨離ができるのですが、不安に思うこととして、

使っていないはずなのに、もしかしたら何かの支払いに使っているのでは?

というのがあります。

マネーフォワードMEで1年分の支払いデータを取れば、使用している支払いが一発で分かり、その支払いの引き落とし先を変更すればめでたく解約可能です。

特にクレジットカードの解約は電話一本でできるので、積極的に断捨離したいところです。

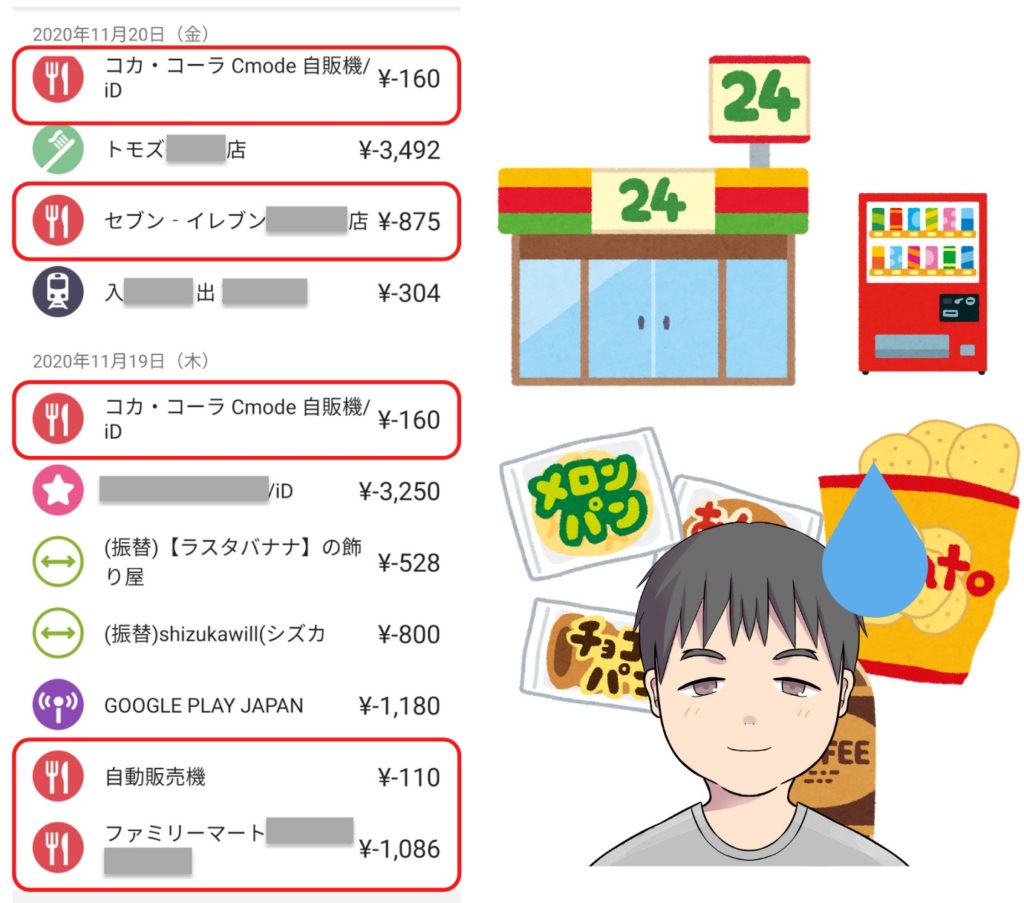

細かな無駄遣いが気になって改善したくなる

家計改善のサイクルを何度も回して、日々マネーフォワードMEの入出金履歴を見ていると気づくことがあるんです。

この一つ一つが小さな支出が目立つ!

上記は自販機やコンビニで食べ物・飲み物を買った時の支出です。

1回につき数百円レベルの支出ですが、それがずらっと並ぶと気になって気になって仕方なくなります。

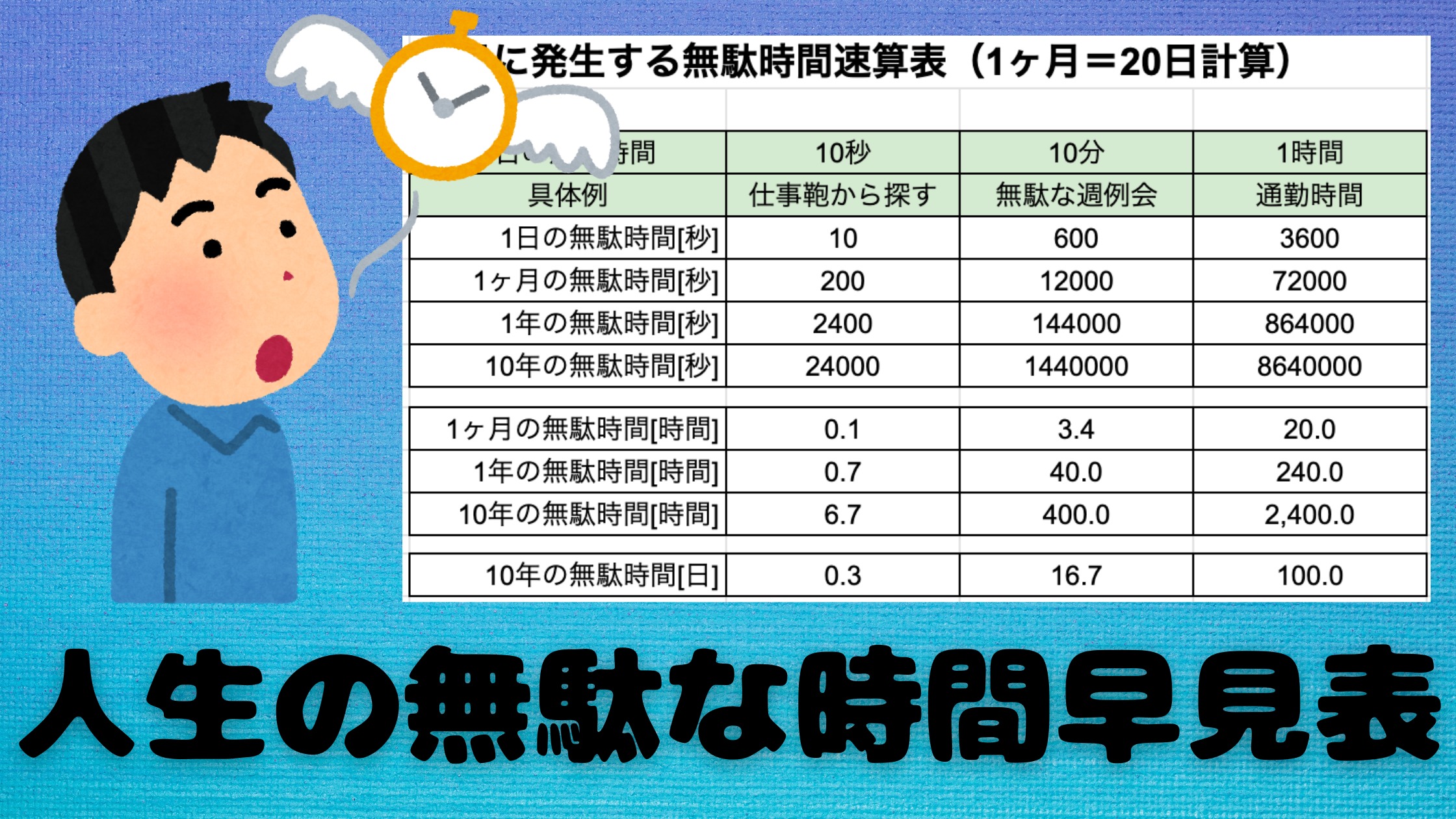

お金と時間の浪費は積み上げるととんでもない損失になるため、無駄な食事・間食を減らしたり、自販機で買わずに自分で準備するなどの改善策により、細かな浪費を削減できます。

上級編2:有料版(プレミアムサービス)利用で分かること

無料版と有料版の大きな違いはマネーフォワードMEのデメリットで説明していますが、ここでは有料版機能についてさらに深掘りします。

ポイント有効期限がわかる、アラート通知が飛ぶ

ポイ活をしている上で心配になるのが「有効期限切れによるポイント消失」かと思います。

有料版では有効期限単位でポイント数が分かるようになっており、期限に近いものについては赤字で期限が表示されるようになっています。

また、有効期限の30日前になるとスマホから通知(MY通知)が飛ぶように設定可能で、他にもカード引き落とし時の銀行残高不足発生時にも事前に通知が飛ばせます。

ポイント有効期限とカード引き落とし時の残高不足以外は無料版でも通知を飛ばすことができます。

アプリの設定画面から「MY通知をカスタマイズ」で多数の通知設定ができますので、必要な情報に合わせてカスタマイズすると良いでしょう

家計の貸借対照表(バランスシート)が分かる

簿記ではお馴染みの貸借対照表(バランスシート)が実はマネーフォワードMEでは自動集計して表示することができます。

ただし、この表示はWeb版でしか表示されません。

自分の家計のキャプチャーは下記ですが、住宅ローンなど借り入れを行なっている場合には負債部分と純資産がもう少し意味のある数字になるかと思います。

(自分の家計は無借金経営のため未確認になります・・・)

注意しなければならない点としては、バランスシートの画面を出す方法が分かりにくく、画面右上の「・・・」ボタンを押した後に「バランスシート」を選択すれば表示されます。

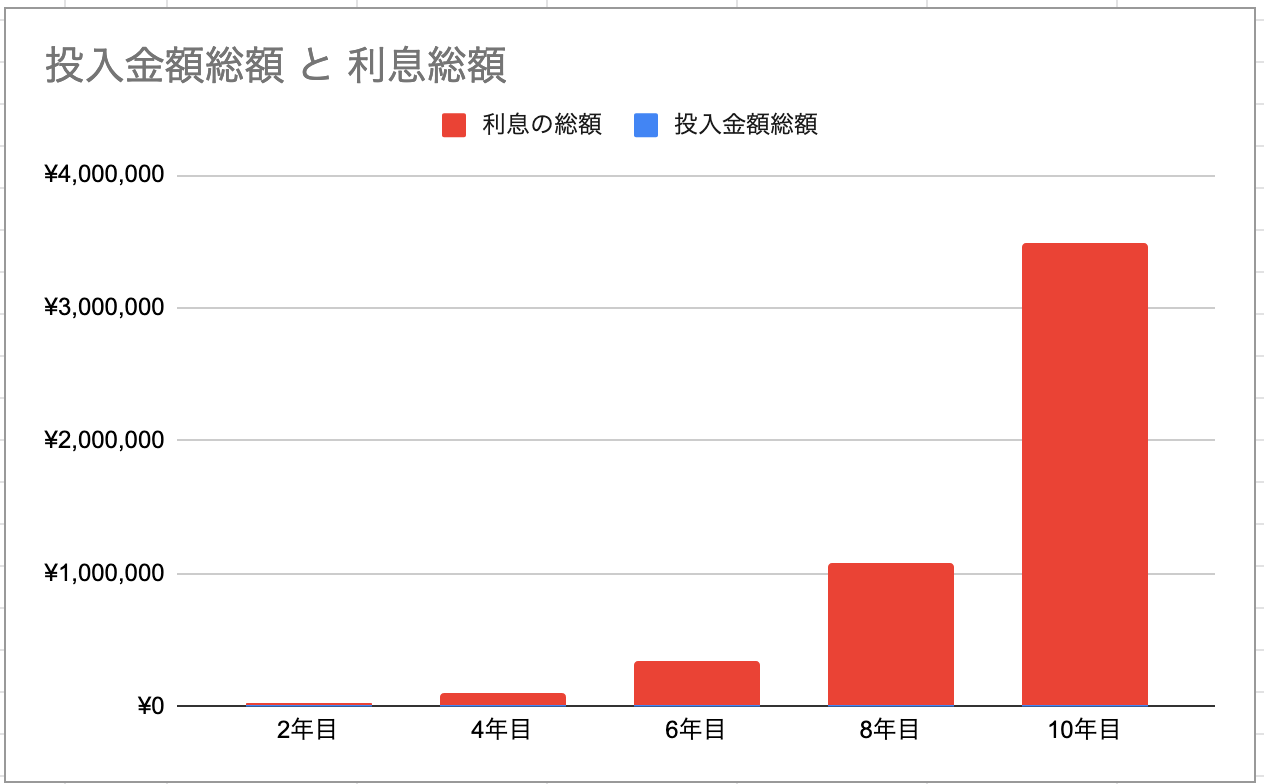

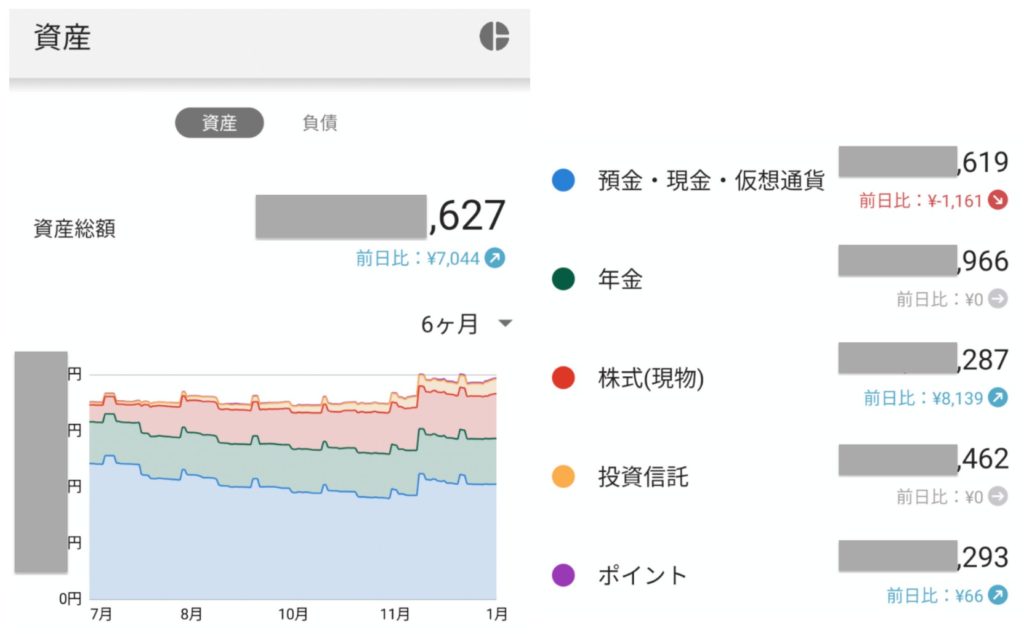

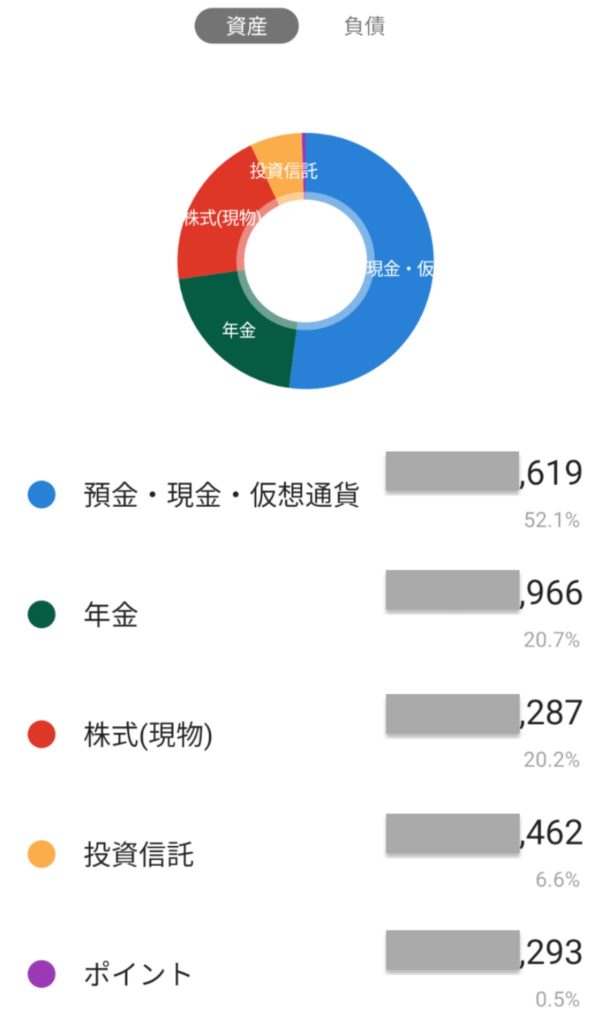

資産配分を知り、リバランスができる

資産推移や資産配分が分かるのも有料版の機能です。

資産運用においては、どれだけ現金を持つか(含む:生活防衛資金)、どれだけリスク資産を持つかは重要な指標です。

必要に応じてリバランス(一部の株式を現金化させて現金比率を高めるなど)により盤石な家計を作ることができます。

上記のグラフだと、総資産を増加させながら株式や投資信託といったリスク資産を拡大させていることがわかります。

確定拠出年金を連携させている関係で、年金部分も集計対象になっています。

その分、すぐに使えるお金は総資産額より確定拠出年金分だけ減算しなければならいことに注意です。

資産配分の割合を見てみると・・・

うーーーん、リスク資産多いかもしれないね。投資目的や投資手法によるけど、ちょっとリバランス必要かも。

最後に:まだまだありそう、マネーフォワードMEのメリット

ここまでマネーフォワードMEの自分が知っている機能を中心に説明してきましたが、まだまだ説明・利用していない機能がたくさんあります。

加えて、マネーフォワードME自身も成長しており、新たな機能が次々と追加されていますので、楽しみなところでもあります。

- 確定申告対応

- 予算の立案と進捗状況の把握

- 不動産との連携(不動産価格が分かる)

- グループ設定機能(一部の資産を隠す、夫婦で共有管理する)

- 未来の資産シミュレータ(よく分からない・・・)

この辺りは、今後導入して便利なものについては紹介していきます。

「あっ、この機能書き忘れた!」という機能が後から出てくると思うので、この記事もしれっと今後加筆修正すると思います。