積立投資の手法とメリット・デメリット:2020年に始めた運用成績

本記事では積立投資において自分が実践している手法と実際に運用して感じた「積立投資のメリットとデメリット」を紹介しています。

合わせて2020年3月から2020年12月までの運用成績も載せています。

まだまだ始めたばっかりなので、「積立投資」の全てを理解した訳では無いですが、ここで一旦自分の中でまとめてこれから先に繋げます。

- 投資未経験者、投資初心者の方

- 2020年から投資を始めた方の状況を知りたい方

自分の資産運用の全体の方針ついては下記に記載しております。

今回はあくまで積立投資という投資手法にフォーカスを当てており、投資目的や選定している銘柄の詳細は本記事では割愛しております。

40歳から始める老後2000万円問題の解決策:資産形成と資産運用

2020年ジュニアNISA改正で資金拘束デメリット解消!:SBI証券で子供にむけた投資戦略

積立投資の2つのパターンとメリット

「積立投資→インデックス投資」という考え方がありますが、自分はあくまでも以下の2つの投資手法を積立投資として実践しています。

- インデックス投資:特定の指数に連動する投資信託を定期的に購入する手法(パッシブ運用)

- 高配当株投資:高配当を期待しつつトータルリターンが上がる株式を定期的に購入する手法(アクティブ運用)

高配当株投資はアクティブ投資であるが故に、定期的に買うのではなく、割安のタイミングで一気に購入するものです。

自分の場合は、そもそも割安のタイミングが分からないことと、定期購入で状況を確認しつつ、利回りが高くなる割安タイミングでまとまって投資するスタイルを取っています。

積立投資のメリットとしては、以下が挙げられます。

- とにかく楽。他のことに時間を割けられる

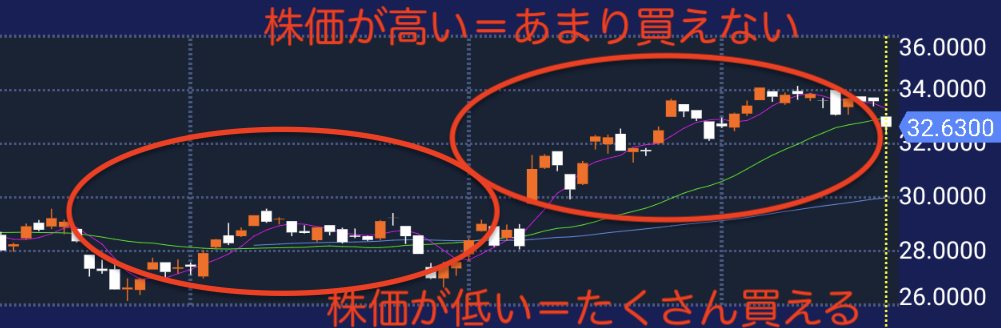

- ドル・コスト平均法を利用して自動的に購入株数(口数)を調整できる

- まとまった投資資金が無い状態からでも始められる

- 積立投資に向いている優遇税制がある(確定拠出年金、iDeCo、つみたてNISA)

一旦設定をすれば何もしなくても自動的に買い付けをしてくれるので、投資資金が尽きなければ、何もすることがありません。

加えて、定額買い付けであれば、株価が高くなった場合には買える株数が少なく、株価が低くなった場合にはたくさん買えることが自動でできるメリットもあります。

高配当株投資は株価ではなく配当利回りに従って購入量を調整すべきものです。あくまでマックスのスタイルであることをご了承ください。

まとまった資金が無い状態からでもコツコツ投資ができるのもメリットです。逆にまとまった資金を一気に投入すると、将来「買うチャンス」が訪れた時に買えなくなってしまう可能性があります。

優遇税制(確定拠出年金、iDeCo、つみたてNISA)については以下に記事にしております。

サラリーマンの税金対策:簡単にできる節税をやってみた

インデックス投資と高配当株投資の運用成績

インデックス投資と高配当株投資それぞれの積立投資について2020年3月から始めて2020年12月時点の運用成績をまとめました。

具体的に実施した方法は下記の通りです。

【インデックス投資】

- SBI・バンガード S&P500インデックスファンドを毎月30,000円購入

- eMAXIS Slim バランス(8資産均等型)を毎月30,000円購入

【高配当株投資】

- SPYD(米国ETF)を毎月最大15,000円購入

- HDV(米国ETF)を毎月最大15,000円購入

(配当利回りにより買い増し)

ジュニアNISAが2023年までで終了してしまうため、ジュニアNISA枠も使って非課税枠を最大限利用しています。

投資信託はほぼ1円単位で買えるので、「定額買い付け額≒実際の購入額」になるのですが、ETFは1株単位での購入のため、「定額買い付け額>実際の購入額」になる最大株数を購入する形になります。

それぞれの運用成績はこちらです。

| インデックス投資 | 高配当株投資 | |

|---|---|---|

| 購入価格 | 332,008円 | 324,474円 |

| 評価額 | 359,744円 | 366,881円 |

| 評価損益 | +27,736円 | +42,407円 |

| 配当金 | 8,585円 | |

| トータルリターン (対購入価格) | +27,736円 (+8.4%) | +50,992円 (+15.7%) |

インデックス投資は配当金を自動再投資しているため、配当金(分配金)はありません。一方で高配当株投資は配当金が出ているため、それも含めてのトータルリターンで比較しています。

積立投資をはじめて9ヶ月ほどですが、標準的なトータルリターンの年利5%から考えるとまずまずの運用成績になっています。

コロナ禍でスタートさせたこともあり、ある程度底値で買っていることがここまでの良い成績につながっていると思います。

逆に、これだけ損失する可能性もあるというところも気にしないといけないですね。

この変動幅を「リスク」や「ボラティリティ」で表現することが多く、下記の記事では「標準偏差」という言葉でその重要性を説明しています。

「標準偏差とは何か?」を数式を使わずに説明してみる:知ることで人生の勝率が上がっちゃう!

積立投資のデメリット

とはいえ、積立投資を採用することへのデメリットがあります。

- とにかく暇

- 定期的にリバランスをしないと目的のアセットアロケーションから乖離してしまう

- トータルリターンがマイナスになることもある

それぞれについて説明します。

とにかく暇

それにしても、積立投資の一番大きなデメリットは「とにかく退屈」であることに尽きます・・・。

一旦積立投資の設定をしてしまえば、後は自動で積み立てられるので、株価を見ても自分ではどうすることもできず、ただただ放置するマインドが求められます。

あまりに暇すぎて、株価が上昇相場であった2020年11月にこんなツイートをする程です。

株価の上昇は景気が良くなっていると言う意味で嬉しい話ではあるのですが、積立投資の上では特にコメントをすることがないんです。

むしろ、株価が下がった時に「やった!、たくさん買える」と思ってしまうくらいです。

いやいや、未来永劫株価が下がったら困るでしょ!

ということで、この積立投資とは別に、SBIネオモバイル証券を利用した国内個別株の高配当株投資を実施しています。

こちらは完全アクティブです。気になる株式を1株単位でポチポチ買っています。それでも上昇相場で買う銘柄は少ないのですが、それでも探していると見つかります。

この辺りの状況は近日中にもまとめますが、2020年9月に一旦まとめたものがあります。それがこちらになります。

感情vsオート:投資初心者が半年で約100万円投資した場合の資産運用成績(2020年9月22日現在)

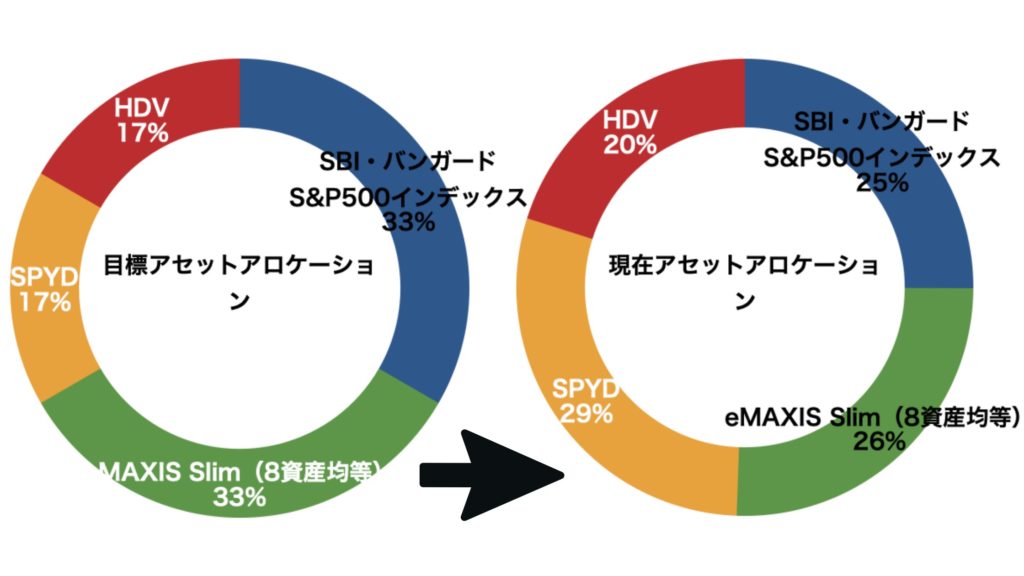

リバランスの必要性

この積立投資ですが、リバランスはやらないといけません。

リバランスとは、「目標とするアセットアロケーションに近づけるために積立投資額、頻度を調整すること」です。

積立投資に限らず、目標とするアセットアロケーション(資産配分)を作った上で「何にどれくらいの頻度でいくら投資するか」を決めます。

しかし、資産価格は変動するため、運用状況の目標から乖離することも考えられます。それを考慮しないと、気づいたらリスクが高い銘柄の比率が多くなり、最悪暴落に耐えられなくなくことがあります。

ということで、アセットアロケーションの目標と現状をそれぞれ記載します。

高配当株投資の割合、多くない?

SPYDについては一時期の割安感に押されて追加購入をしました。

保有資産を売却すれば強制的に目的のポートフォリオに戻せるのですが、今回は積立投資額を調整することでリバランスを実施します。

その結果、2021年1月より下記の通り変更しました。

【インデックス投資】

- SBI・バンガード S&P500インデックスファンドを毎月30,000円購入(そのまま)

- eMAXIS Slim バランス(8資産均等型)を毎月30,000円購入(そのまま)

【高配当株投資】

- SPYD(米国ETF)を毎月最大

15,000円10,000円購入 - HDV(米国ETF)を毎月最大

15,000円20,000円購入

トータルリターンがマイナスになる可能性もある

積立投資固有という訳では無いのですが、当然リスク資産を購入する以上はトータルリターンがマイナスになる可能性もあります。

分かりやすい例としては、SPYDとHDVのトータルリターンでしょう。

| トータルリターン | HDV | SPYD |

|---|---|---|

| 1年 | -10.74% | -12.87% |

| 3年 | 1.59% | -0.41% |

| 設定来 | 8.77% (2011/3/29〜) | 6.10% (2015/10/21〜) |

実は2020年のトータルリターンは大幅なマイナスです。

自分は2020年3月から始めたためコロナ禍の影響を受けずに購入できた形になります。そのため、単に定期買付けするだけではなく、配当利回りを意識して割安さを狙って買う必要があります。

SPYDとHDVの詳細は下記で記事にしております。

HDVとSPYDの個性を比較:米国ETFにキャラをつけて可愛がってみる

まとめ:積立投資家は誰でも名乗れる

後半は積立投資のデメリットを挙げましたが、基本的には少額から誰でも時間をかけずに資産運用ができる手段として、積立投資は有効だと考えます。

改めてメリットについて記載します。

- とにかく楽。他のことに時間を割けられる

- ドル・コスト平均法を利用して自動的に購入株数(口数)を調整できる

- まとまった投資資金が無い状態からでも始められる

- 積立投資に向いている優遇税制がある(確定拠出年金、つみたてNISA、iDeCoなど)

2020年12月現在は割と株高ではあるので、買う株数・口数は少ない状況ですが、普通に運用益が出ていることは嬉しい限りです

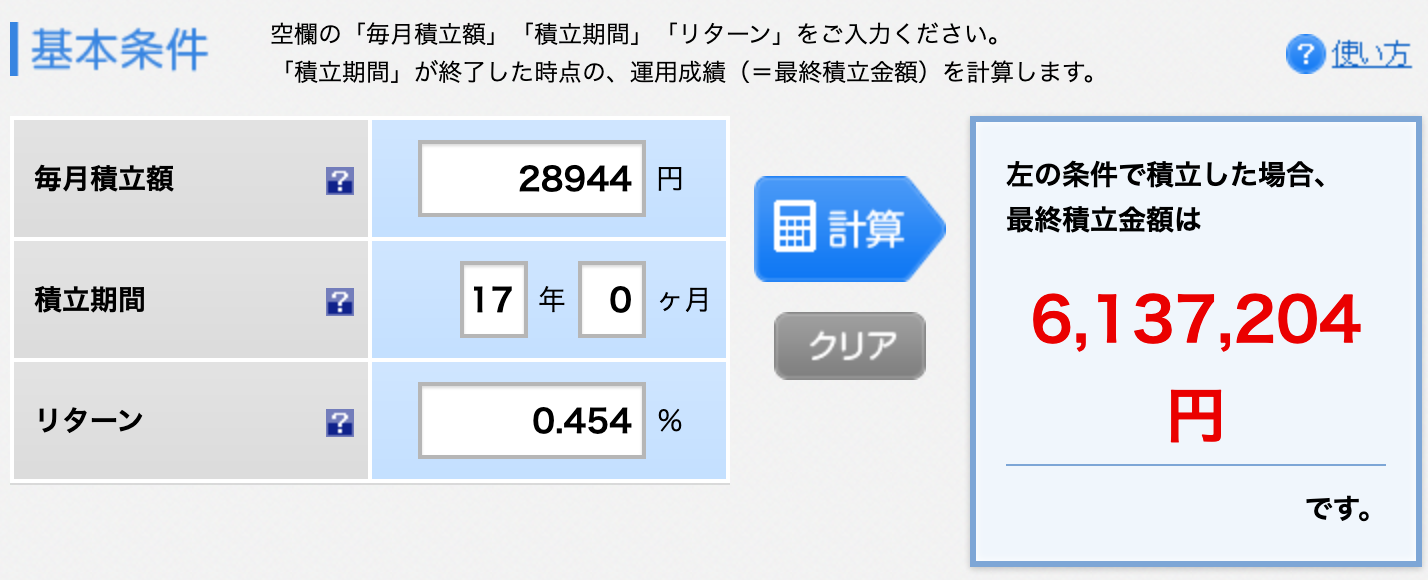

一方で、確定拠出年金を見てもわかるように、積立投資は爆発力はないけれども安定したリターンを得ることができる投資手法として浸透している現状は看過できないことかと思います。

もし、「投資に興味があるけど何したらいいか分からない」と言われたら、自分なら「まず、確定拠出年金を見直しましょう」と言うと思います。

会社員であれば基本的に確定拠出年金で積立投資しているんですよね。

その意味では誰でも積立投資家ということで…。

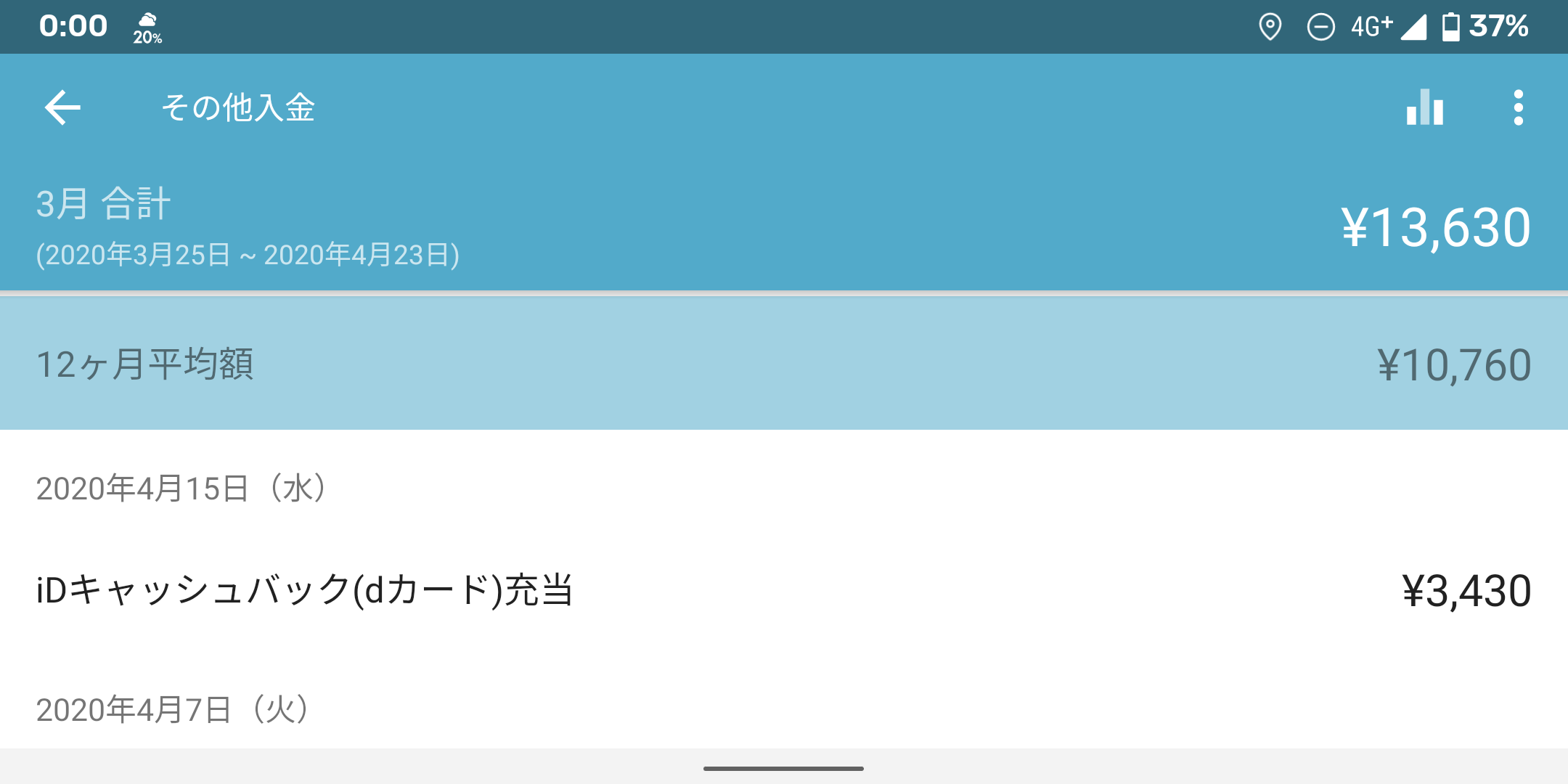

確定拠出年金の運用実績を確認する意味でも、マネーフォワードは有効だと思います。意外に日々運用実績が変動するので勉強になります。

会社員はみんな投資家:マネーフォワードのメリット・・・確定拠出年金を紐付けると運用実績と経済が分かる

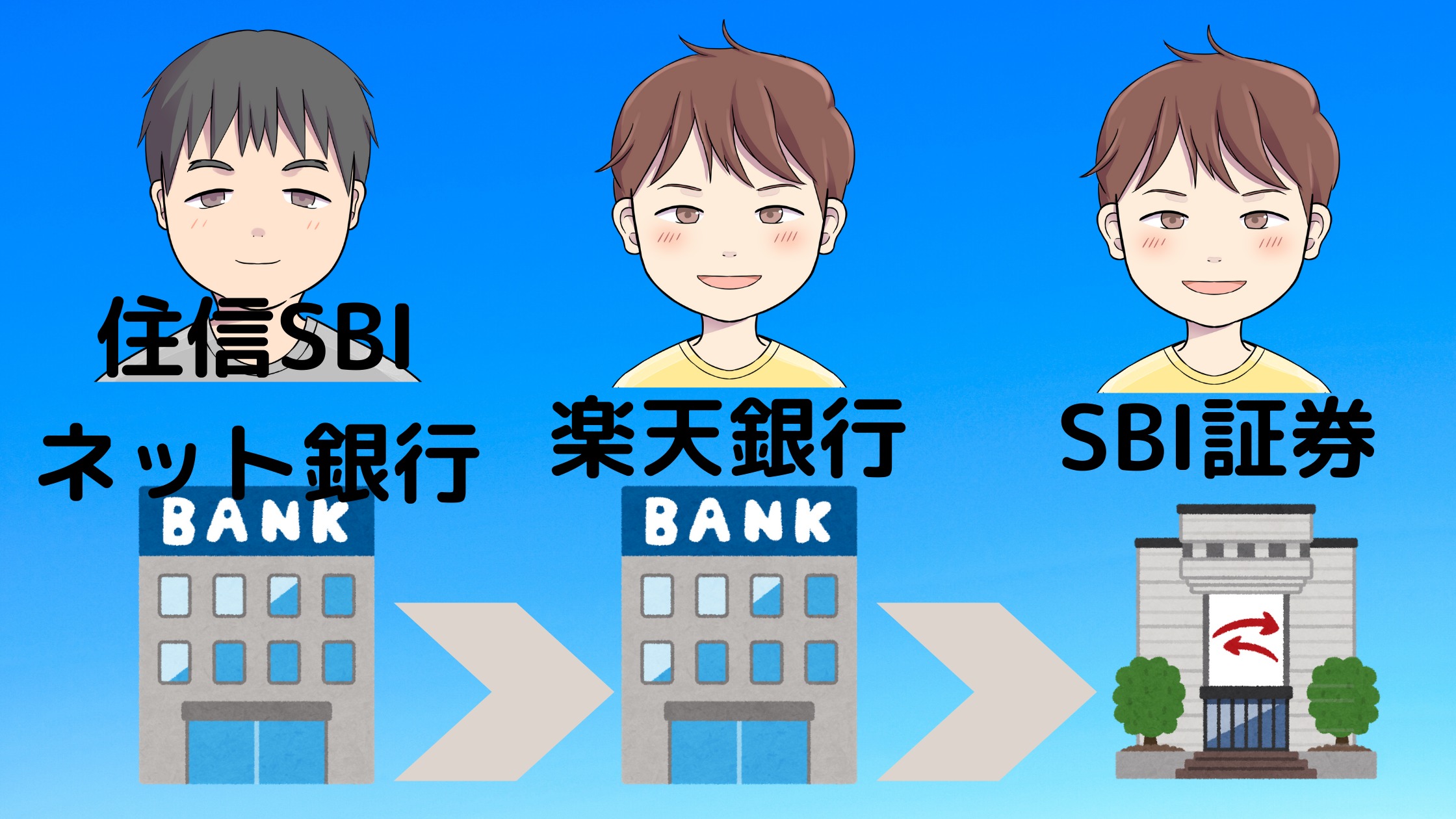

積立投資としてオススメの証券口座はSBI証券です。今回のように米国株の定期自動買い付け(「自動」がポイント)ができるので、まとめて放ったらかし積立投資ができます。

しかも、SBI証券のホームページの操作性が悪いので、次第にアクセスすることが面倒になってより積立投資を放置することができるのも魅力です!

それ、魅力って言ってSBI証券の人、嬉しいのかな・・・